Ирина АгальцоваОльга Дайнекоэксперт,Сергей Беляковэксперт 28 ноября 2025, 14:00

Инфляция снижает покупательную способность денег. Если пенсионные накопления не работают или приносят небольшой доход, их реальная стоимость ежегодно уменьшается. Рассмотрим, какие стратегии можно использовать для сохранения стоимости накопительной пенсии и какую из них лучше выбрать.

© gpointstudio/Freepik

У кого есть накопления и как о них узнать

Право на накопительную пенсию имеют люди, работавшие с 2002 по 2013 год. А также те, кто делал пенсионные взносы самостоятельно.

За размещение накопительной пенсии отвечает Социальный фонд (СФР) или негосударственные пенсионные фонды (НПФ). Узнать её размер и место хранения можно:

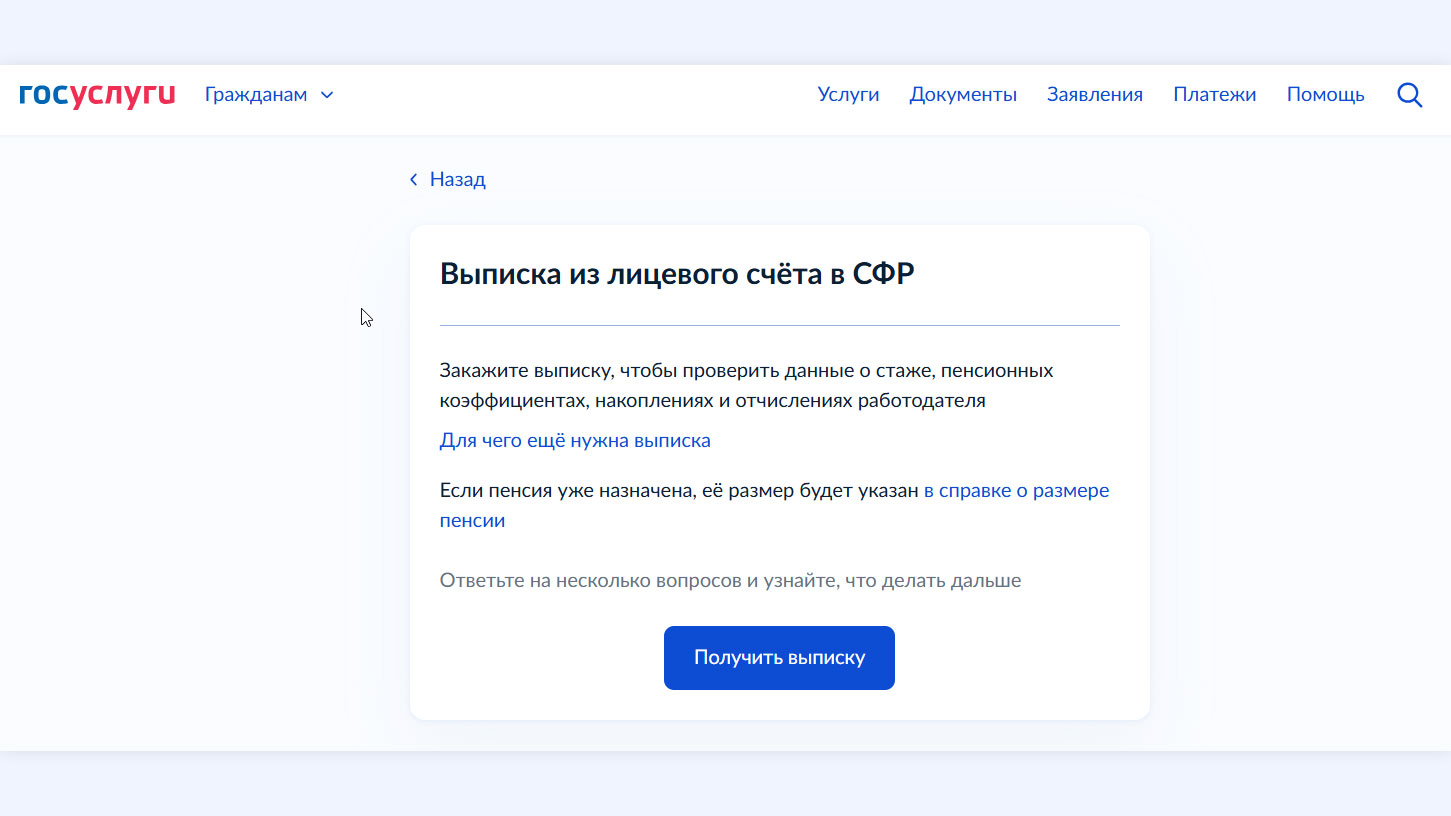

- На Госуслугах. Пройдите авторизацию в сервисе, в блоке «Пенсии, пособия» запросите выписку из СФР. В течение дня справка появится в вашем кабинете.

- В СФР. Обратитесь в офис соцфонда с документом, удостоверяющим личность, и СНИЛС. Сведения предоставят в день обращения.

- Через многофункциональный центр (МФЦ). Посетите МФЦ с паспортом и СНИЛС. Справка будет готова в течение 10 дней.

© gosuslugi.ru

Как проверить накопительную пенсию

Стратегии управления накопительной пенсией

Средства накопительной пенсии были заморожены на счетах граждан в 2014 году. Поэтому просто так забрать их нельзя, но можно управлять.

Есть 3 стратегии: оставить деньги в СФР, перевести в НПФ по программе обязательного пенсионного страхования (ОПС) или в программу долгосрочных сбережений (ПДС). Рассмотрим особенности каждой стратегии.

Деньги в СФР

Если вы не подавали заявление на перечисление накопленных средств в НПФ, они остались в СФР и находятся под управлением госструктуры — ВЭБ.РФ.

Средства накоплений, хранящиеся в СФР, вложены в государственные облигации и другие низкорисковые инструменты — облигации крупнейших российских компаний, депозиты. Таким образом к накоплениям добавляется доход от управления и сумма на счёте постепенно растёт.

Ольга Дайнекоэксперт проекта НИФИ Минфина России «Моифинансы.рф»

По результатам 2024 года доходность инвестирования портфеля СФР составила 8,1%. Этот показатель ниже уровне инфляции в 2024 году (9,52%). Однако по итогам первого полугодия 2025 года ситуация изменилась: при уровне инфляции в 4,2% доходность портфеля СФР составила 18,4%.

Плюсы и минусы хранения средств в СФР назвал начальник аналитического отдела инвесткомпании «Риком-Траст», к. э. н. Олег Абелев:

- Государственная гарантия. В отличие от НПФ, СФР не может обанкротиться или лишиться лицензии, так как это государственная структура.

- Удобство. Не нужно принимать никаких решений, выбирать компанию, которой можно доверить управление деньгами. Накопления автоматически хранятся в СФР.

- Надёжные инвестиционные инструменты. Соцфонд вкладывает деньги в низкорисковые активы.

Недостатки:

- Ограниченные возможности воспользоваться накоплениями. Право на выплату средств возникает при соблюдении двух условий: достижение мужчиной 60-летия, женщиной — 55-летия, наличие стажа и пенсионных баллов для получения страховой пенсии.

- Консервативная инвестиционная стратегия. Инвестиционные инструменты СФР надёжные, но потенциально менее доходные. Поэтому покупательная способность накоплений может снижаться.

- Отсутствие пополнения. Пополнения счетов приостановлены, что снижает потенциальную доходность пенсионных накоплений.

Деньги в НПФ по ОПС

Если вы перевели свои накопления в НПФ, ситуация аналогична предыдущей: накопления растут за счёт инвестдохода, поясняет Дайнеко. Однако НПФ имеют более широкие возможности для инвестирования, поэтому потенциальная доходность сбережений — выше.

По итогам 2024 года инвестиционная стратегия НПФ позволила получить средний доход по накоплениям в размере 9%, что выше, чем у СФР, но ниже показателя инфляции (9,52%).

Средневзвешенная доходность от инвестиций ПФР за первое полугодие 2025 составила 13%. Этот показатель превысил инфляцию (4,2%), но оказался ниже, чем у СФР.

Плюсы стратегии:

- Сбережения застрахованы. Если НПФ потеряет лицензию или обанкротится, накопительная пенсия не сгорит, возврат взносов гарантирован государством.

- Потенциально более высокая доходность, чем у СФР. НПФ активно управляет средствами, которые инвестируют в разные инструменты, в том числе акции.

Минусы:

- Ограниченные возможности воспользоваться накоплениями и отсутствие пополнения. Действуют такие же ограничения, как и для СФР.

- Риск потери инвестдохода. Под страхование подпадают только взносы — при банкротстве НПФ инвестдоход не возвращается.

- Необходимость выбора компании. Доходность НПФ зависит от их инвестиционной стратегии. При выборе компании нужно анализировать показатели деятельности.

Деньги в НПФ по ПДС

Согласно данным опроса и анализа работы 14 НПФ, проведённого «РБК Инвестиции», диапазон доходности ПДС в 2024 году составил от 15 до 39% годовых. Это значительно выше инфляции в 9,52%.

По итогам первого полугодия 2025 года доходность ПДС составляла от 17,12 до 26,7% годовых, что также выше уровня инфляции.

Кроме того, перевод накоплений в ПДС даёт больше возможностей, говорит Дайнеко. Программа позволяет не только получить инвестиционный доход, но и воспользоваться другими льготами.

Если не просто перевести в ПДС пенсионные накопления, но и пополнять счёт личными взносами, выгода будет больше. Тогда участнику станут доступны софинансирование и налоговые льготы, которые обеспечат дополнительную доходность и позволят значительно увеличить реальную стоимость ваших сбережений.

Сергей БеляковПрезидент Национальной ассоциации негосударственных пенсионных фондов (НАПФ)

Плюсы:

- Возможность получить накопления раньше. Доступ к ним открывается не только при достижении установленного возраста, но и по истечении 15 лет участия в программе или возникновении сложных жизненных ситуаций (болезнь, гибель кормильца).

- Возможность увеличивать накопления. Помимо перевода в ПДС пенсионных накоплений, вы можете самостоятельно переводить в программу средства и получать софинансирование от государства.

- Страхование средств. Деньги в ПДС застрахованы в пределах до 2,8 миллиона рублей. Страхуется не только сумма накопительной части, но и инвестдоход, добровольные взносы и сумма госфинансирования.

Минусы:

- Если в составе накопительной пенсии размещены средства материнского капитала, на счёт ПДС перевести их нельзя. Маткапитал вернётся в СФР, владельцы смогут воспользоваться средствами согласно установленным правилам.

- Инвестдоход зависит от инвестиционной стратегии НПФ. Доходность у НПФ будет разная, но все обязаны обеспечить безубыточность вложений.

Как работает программа долгосрочных сбережений

Какую стратегию выбрать

Выбор личной стратегии зависит от: возраста участника, целей, требований к доходности, говорит Дайнеко.

Первый сценарий — хранение средств в СФР — подходит осторожным людям предпенсионного возраста, которые не хотят погружаться в тему управления накоплениями, говорит начальник аналитического отдела инвесткомпании «Риком-Траст» Олег Абелев.

Сценарий перевода в НПФ по ОПС позволяет получить повышенную доходность и защитить деньги от инфляции. Но нужно выбирать надёжный НПФ с долгой историей работы, предупреждает Абелев.

Перевод накоплений в ПДС может быть оправдан, если вы имеете возможность копить вдолгую, говорит Дайнеко.

Главное

Пенсионные накопления можно хранить в СФР или перевести их в НПФ — по обязательному пенсионному страхованию или по программе долгосрочных сбережений.

По итогам 2024 года доходность ПДС существенно превысила уровень инфляции, в других сценариях в прошлом году показатель был ниже роста цен.

В первом полугодии 2025 года все стратегии позволили получить доходность выше инфляции, но максимум — принесли накопления, хранившиеся в ПДС.

При выборе стратегии управления накопленными средствами необходимо отталкиваться от ваших целей.

Перевод средств накопительной пенсии в ПДС: ваши инвестиции без вложений и усилий